身份证/营业执照号码:(投资者身份证/营业执照号码)

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

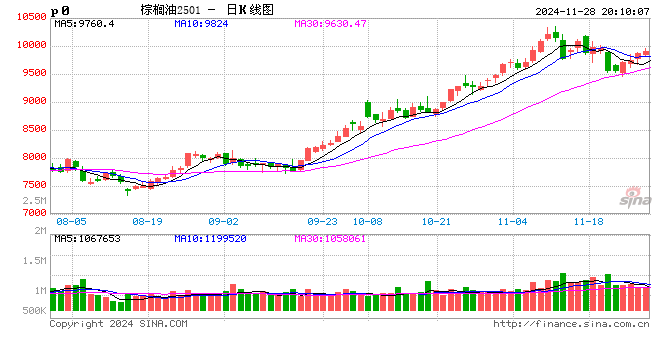

油脂油料:收割压力下 美豆向下寻求支撑

本周油脂油料价格偏弱震荡,国内蛋白粕表现强于外盘,国内油脂表现弱于外盘,油脂走势继续强于蛋白粕。

题材上,巴西大豆播种9.1%,落后于去年同期。气象预报显示,未来两周产区大部分将迎来有利降雨,有助于推动播种进度。这缓解了市场对巴西豆播种慢的担忧,并且维持了巴西丰产的格局。Conab预计巴西新作产量1.66亿吨,美国农业部10月报告预计1.69亿吨,均为创纪录水平。丰产压力下,巴西新作豆报价主动让利。叠加国内豆粕近期基差合同成交放量,油厂海外积极采购巴西大豆,令巴西新作报价微涨。美豆收割进展顺利,超过六成。价格逻辑聚焦在需求上,美豆仅在10-明年1月合约有性价比优势,出口窗口有限。上周销售170万吨,结束了出口环比下降的趋势,给盘面提供支撑,限制了价格下方空间。预计下周美豆偏弱运行,挑战前低支撑。国内方面,无论是大豆到港预报还是压榨量,蛋白粕四季度供应充足,打压现货基差。美国大选在即,政策忧虑升温,叠加明年一季度大豆采购偏慢,引发产业挺价,下游担忧。不过从盘面看对此风险计价有限,豆粕跟随美豆偏弱运行。

油脂方面,棕榈油是油脂多头的最后阵地。自9月产量环比下降后,SPPOMA预计10月1-15日产量环比下降7.6%。与此同时,高频数据显示,10月1-15日出口环比增加14%-27%,印度、欧盟等采购量均明显环比增加。以此推算,马棕油10月库存将继续下降。这意味着今年马棕产量高峰或出现在8月,库存高峰出现在9月,产量压力远低于去年同期水平。国内棕榈油进口利润差、到港少、库存低。在强基本面支撑下,棕榈油价格独自走强,不断拉大与美豆、商品指数的价差。关注下周发布的产地出口高频数据、产地政策能否给出新的利多题材支撑的话,价格存在回落风险。策略上,油脂多头减持,前期买油卖粕套利减持。

鸡蛋:短期需求提振,蛋价震荡走强

1、终端需求提振,鸡蛋现货价格有所反弹。在现货价格带动下,鸡蛋期货整体偏强表现。上半周,鸡蛋期货主力2501合约延续反弹,周三单日涨幅达1.52%。由于供给增加预期仍占据主导,主力2501合约经历上半周的连续3日反弹后,周四日收跌1.83%。在现货价格提振作用下,周五再度反弹。截至收盘,鸡蛋2501合约周度累计收涨3.28%,报收3560元/500千克。

2、在周边商品价格带动下,鸡蛋终端需求好转,鸡蛋现货价格反弹。截至10月18日,中国褐壳鸡蛋日度均价4.59元/斤,较上周涨0.23元/斤。

3、供给端来看,随着此前补栏的育雏鸡逐渐进入开产期,在产蛋鸡存栏增加。同时叠加产蛋率季节性增加,未来供给端对蛋价的利空预期不变。需求端来看,国庆节过后,鸡蛋需求正处于季节性回调阶段。但从短期终端市场表现来看,周边商品较高,低价蛋吸引力较大,鸡蛋消费好转提振鸡蛋整体市场表现,短期鸡蛋现货价格出现反弹,带动期货价格。建议前期空单谨慎持有,对于近期价格反弹可以尝试买看跌期权保护,后市重点关注需求端表现对现货价格的影响。

玉米:现货报价涨跌不一,期价弱势调整

外盘:周初,美元走强,技术性压力和周五公布的月度报告上调全球供应前景后的跟进后续卖盘,受到以上利空因素拖累玉米期价下行。全球24/25年度小麦的期末库存预估为2.5772亿吨,高于9月预估为2.5722亿吨。美国正在收割玉米,巴西的降雨提升土壤墒情,当地农民正在准备下一季的作物,供应充足使得玉米期价承压。巴西降雨缓解旱情,农民加快播种,之前的干燥天气导致播种工作推迟。周末的降雨缓解作物干旱,天气情况对作物生长有利。本周,小麦下跌,大宗商品跌势导致小麦下跌,但是黑海降雨预期抑制了供应的担忧。市场关注俄罗南部的降雨,降雨有利于播种的进展。交易商认为玉米下跌,主要是因为原油的下跌以及巴西降雨,降雨对于缓解旱情有帮助。

国内:本周玉米价格各地区涨跌不一,但价格重心上移。分地区来看,东北地区价格趋稳,新粮陆续收割上市,深加工企业潮粮上量增加。受政策面收储影响,贸易商低出意愿不强。华北地区玉米价格继续震荡偏强运行,基层购销活跃度较低,农户惜售,渠道库存维持低位,深加工企业提价收购,提价上量后部分企业价格窄幅下调。销区玉米市场价格先涨后跌,前期港口及码头现货紧张,同时受期货及北港平仓涨价、饲料企业现货采购积极性增加等因素提振,港口价格出现明显上涨,饲料企业补货结束后,港口交易气氛降温,价格回归平稳。

期货:近期国内玉米进口量持续减少,玉米在饲料和深加工领域的消费量增加,叠加中储粮在佳木斯等东北直属库点开始收购,新季玉米获得底部支撑。另外,股市情绪回暖带动商品市场情绪回转。周四,在股市下跌,文华商品转空的利空因素拖累下,玉米近、远月合约期价再度承压下行,宏观主导商品跟随。此轮期、现配合的反弹行情能否持续不确定性增加,但是米粉价差扩大的预期还在持续。

生猪:需求疲软,猪价下行

1、随着上周猪价上涨,二次育肥补栏成本提升,考虑到盈利空间收窄,二次育肥补栏积极性下降,因此,对猪价支撑力度减弱。另外,下游需求平淡,本周,生猪现货价格下跌。数据显示,截至10月17日,全国生猪均价17.7元/公斤,较上周跌0.52元/公斤;基准交割地河南均价17.62元/公斤,较上周跌0.5元/公斤。

2、随着补栏意愿的下降,仔猪价格延续下跌,在仔猪价格跌至300元以下后,部分养殖主体存在低位补栏的操作,对仔猪价格形成阶段性提振。10月17日,仔猪均价290元/头,较上周跌15元/头。

3、9月,卓创样本点统计样本企业能繁母猪淘汰178704头,环比增加5.71%;后备母猪销售13800头,环比减少25%。从数据来看,补栏下降、淘汰增加,养殖端存在产能淘汰动作。

4、国家统计局公布数据显示,2024年三季度,生猪出栏15635万头,较二季度降7.7%,较去年同期减少3.3%。

5、周内交易均重以北跌南涨为主。北方大猪出栏积极性下滑,屠企收购难度增加,部分企业转而增加标猪收购比例,收购均重略有下滑。同时,二次育肥补栏热度降温,带动均重回落。10月17日,卓创样本点统计生猪出栏体重125.35公斤/头,较上周减少0.03公斤/头。

6、周内养殖期间的饲料成本保持下滑趋势,仔猪补栏成本小幅回落,综合养殖成本略有降低,抵消猪价走弱对养殖利润的影响,本周自繁自养养殖模式下的养殖利润小幅增加。Wind数据显示,10月17日,自繁自养养殖利润346元/头,环比增加41元/头。

7、本周,屠宰开机率先增后降低,卓创样本点统计,截至10月18日,样本点屠宰企业开机率29.74%,较上周持平。养殖端出栏积极性提升,上半周屠宰企业开机率有所增加。但终端需求扔较弱,下半周,屠宰开机率再度回落。

8、本周,猪价先涨后跌,生猪加权合约持仓下降,猪价下行。目前,生猪加权合约持仓13.3万手,较上周持仓减少0.2万手,较9月初持仓15万手下降1.7万手。伴随着自8月开始的猪价下行,生猪加权合约持仓不断下降,市场中多空主体参与积极性也随之减弱。9月最后一周,生猪11月合约冲高回落,猪价跳空下行,市场情绪转空。对于四季度的猪价预期,行业主要关注二次育肥进场节奏对价格的影响。在9月末,市场对未来猪价能否创新高出现分歧的情况下,生猪11月合约区间下沿17500元/吨的价格由支撑转为压力,短期承压下行。对于25年猪价表现,预期供应恢复、猪价下行,四季度是消费旺季,若猪价有效回升,远期合约保持反弹做空的判断。

新浪合作平台光大期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 股票配资什么意思

文章为作者独立观点,不代表实盘配资公司观点